Utilidades

PIS/COFINS – Reflexo da exclusão do ICMS da base de cálculo das contribuições

Depois de anos de batalha judicial, o contribuinte comemora vitória com a decisão do Supremo Tribunal Federal – STF

O STF julgou nesta quarta-feira (15/03) inconstitucional a inclusão do ICMS na base de cálculo do PIS e da Cofins.

Com esta medida, o valor do PIS e da Cofins será reduzido e poderá contribuir com a queda dos preços das mercadorias.

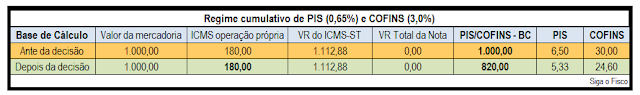

Até decisão do STF o ICMS devido sobre a operação própria fazia parte da composição da base de cálculo do PIS e da COFINS.

A seguir base de cálculo das contribuições:

1 - Antes da decisão do Supremo Tribunal Federal:

2 - Após decisão do Supremo Tribunal Federal:

“Esta decisão do STF já era esperada pelo governo federal”.

Com a decisão do STF, para evitar perda na arrecadação, o governo tem pressa para aprovar norma que altera o regime de apuração das contribuições para o PIS e COFINS ainda no primeiro semestre de 2017.

Está em tramitação projeto que estabelece apenas o regime não cumulativo para apurar o PIS e a Cofins.

Se a medida for aprovada todos os contribuintes terão de apurar as contribuições com base nas alíquotas de 1,65% para o PIS e 7,6% para a Cofins.

O setor de serviço teme pelo aumento da carga tributária, já que sua atividade não tem insumo para utilizar como crédito na apuração das contribuições.

Atualmente as empresas que apuram as contribuições com base no regime cumulativo pagam 0,65% de PIS e 3% de Cofins (3,65%). Se a alteração na legislação for aprovada, os contribuintes passarão a pagar 9,25%.

O governo se prepara para alterar as regras de PIS e COFINS ainda em 2017

De acordo as regras tributárias previstas na Constituição Federal (§ 6º do art. 195 da CF), o aumento do PIS e da Cofins somente pode ser cobrado após 90 dias contados da publicação da norma.

Se alteração das regras ocorrerem até o final de março, a partir de julho o governo já pode cobrar.